Exchange Traded Funds (ETFs) haben in den letzten zwei Jahrzehnten enorm an Popularität gewonnen. Die in den börsengehandelten Indexfonds angelegte Summe ist von weltweit rund 200 Milliarden US-Dollar im Jahr 2003 bis 2022 auf über 9,5 Billionen US-Dollar gewachsen. Dies entspricht einer jährlichen Wachstumsrate von mehr als 20 Prozent. Die Gründe sind vielfältig. Risiko- und Kostenüberlegungen gehören dabei zu den wichtigsten. ETFs ermöglichen es, mit einer einzigen Transaktion ein breit diversifiziertes Portfolio aus Aktien, Anleihen oder Rohstoffen zu erwerben und damit das Risiko einer Kapitalanlage zu streuen. Und das im Vergleich zu traditionellen Fonds zu sehr geringen Kosten. Denn anstatt aktiv zu versuchen, einen Vergleichsindex – wie zum Beispiel den Dax – zu schlagen, was mit Aufwand und Kosten verbunden ist und nur selten gelingt, bauen ETFs diesen Index einfach nach. Sie werden daher auch als passives Investment bezeichnet.

Größtes Wachstum in Asien, gefolgt von Europa

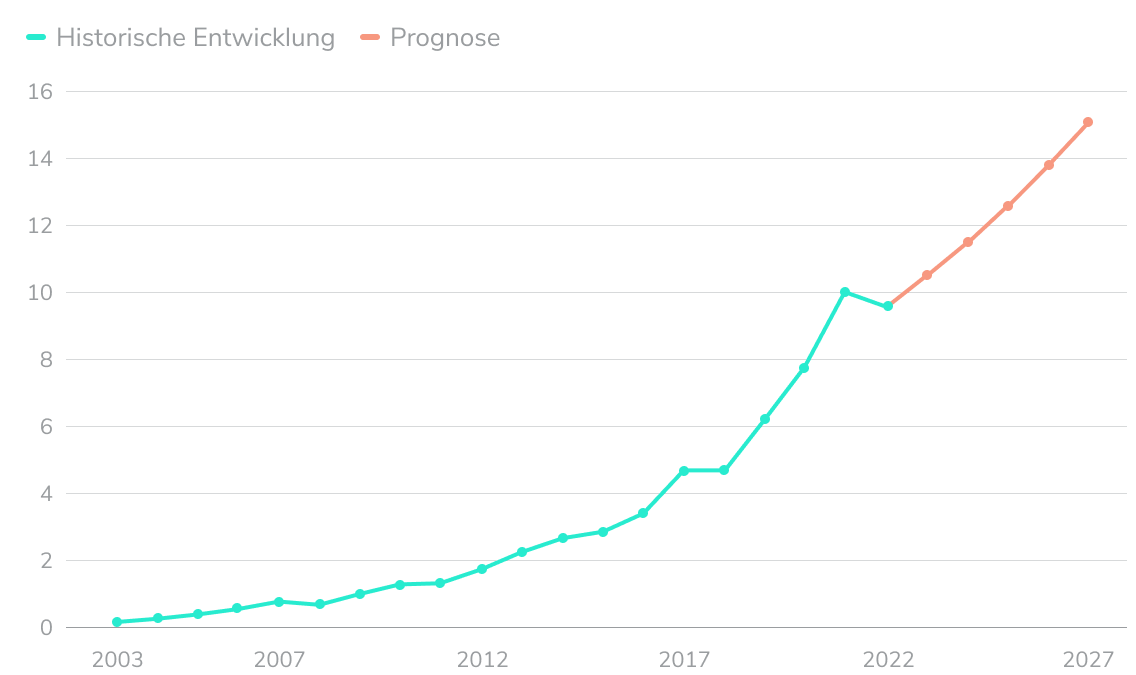

Bei dem rasanten Wachstum in den vergangenen Jahren stellt sich die Frage, ob sich das Ende der Fahnenstange nähert oder ob das Wachstum weitergeht. Die jüngste Erhebung der Wirtschaftsprüfungs- und Beratungsgesellschaft PricewaterhouseCoopers (PwC) mit dem Titel „ETFs 2027: A world of new possibilities“ legt letzteres nahe. Befragt wurden über 70 Führungskräfte aus der ganzen Welt, mehrheitlich aus dem Feld der ETF-Anbieter oder -Manager. Die Schätzungen der Fachleute für das globale ETF-Volumen in 2027 rangierten von 11 bis hin zu über 18 Billionen Dollar. Der Erwartungswert liegt bei rund 15 Billionen Dollar.

Ein Plus von 50 Prozent in nur fünf Jahren

Historische Entwicklung und Prognose der globalen ETF-Investments (in Billionen US-Dollar)

Quellen: ETFGI, PwC, eigene Berechnungen

Bei den bis 2027 erwarteten jährlichen Zuwachsraten gibt es regionale Unterschiede. Mit einer jährlichen Wachstumsrate von 17 Prozent wird das größte Wachstumspotenzial für den asiatisch-pazifischen Raum erwartet, gefolgt von Europa mit 14 Prozent. Für die USA, die zwei Drittel der globalen ETF-Investments ausmachen und sich am ehesten der Sättigungsgrenze genähert haben sollten, sind es noch stolze 13 Prozent. Obwohl Anleihen-ETFs in letzter Zeit an Beliebtheit gewonnen haben, machen sie mit 20 Prozent den kleineren Teil des Markts aus. Drei Viertel des Geldvolumens fließt aktuell in Aktien-ETFs. Besonders für Nordamerika wird erwartet, dass die Nachfrage nach Anleihe-ETFs weiter anziehen wird.

Deutschland: ETF-Sparplan liegt im Trend

Woher soll das Wachstum kommen? Nach Ansicht der Befragten besteht das vornehmliche Wachstumspotenzial darin, private Anleger und Anlegerinnen zu gewinnen. Dies gilt insbesondere für Europa, wo institutionelle Anleger den ETF-Markt noch immer dominieren. Um dies zu erreichen, sollten die Anbieter ihre Marken stärker ins Bewusstsein rücken und über die Vorteile von ETF-Investments aufklären. Die Befragten erwarten auch, dass Digitalisierung die ETF-Kosten und damit auch die Zugangshürden weiter senkt. Das im Vergleich zu aktiv verwalteten Fonds ohnehin schon günstige Anlageinstrument ETF könnte so für noch breitere Anlegerschichten attraktiv werden. Insbesondere Deutschland wird als einer der am schnellsten wachsenden Märkte eingestuft, was auf die zunehmende Beliebtheit von ETF-Sparplänen und den wachsenden Trend zu Kapitalmarktanlagen zurückgeführt wird.

Mehr aktive, thematische und nachhaltige ETFs

Große Häuser werden ihre Angebotspalette ausweiten, indem sie ihre Expertise nutzen, um Segmente wie aktive, thematische und nachhaltige, sogenannte ESG-ETFs auszubauen. Besonders bei Krypto-Produkten sehen die Befragten Potenzial, weniger im Segment Rohstoffe.

Insbesondere für aktive ETFs wird für die nächsten Jahre eine erhebliche Nachfragesteigerung erwartet. Sie eröffnen die Möglichkeit, in ein breiteres Spektrum von Anlagestrategien einzusteigen, einschließlich solcher, die traditionell nicht über passive börsengehandelte Fonds verfügbar sind. Diese hybriden Produkte wären für Anlegerinnen und Anleger attraktiv, die von der Expertise aktiver Portfoliomanager profitieren und gleichzeitig die Liquidität und Transparenz von ETFs nutzen möchten.

Wie private Anlegerinnen und Anleger reagieren

Ob sich diese Prognosen bewahrheiten, bleibt natürlich dahingestellt. Denn was ist zu erwarten, wenn man mehrheitlich ETF-Anbieter zu den Zukunftsaussichten ihrer Branche befragt? Die vorgebrachten Argumente für weiterhin anhaltendes Wachstum sind durchaus plausibel. Doch es könnte auch anders kommen. Ob Kapitalmarktanlegerinnen oder Kapitalmarktanleger, es handelt sich um scheue Wesen – besonders die im Retailbereich. Denn: Fangen die Börsen an zu tattern, beginnen die Nerven sogleich zu flattern. Schnell wird dann wieder das Sparbuch als die verlässlichere Alternative gegenüber Anlagen am Kapitalmarkt bevorzugt. Der ETF-Sektor wird davon nicht verschont bleiben.

Auch muss ein immer größeres Angebot etwa durch neue thematisch orientierte Investmentstrategien nicht unbedingt den erhofften Nachfrageschub auslösen. Vielmehr könnten Anleger verunsichert werden, weil ihnen der Überblick abhandenkommt. Und sollten sie sich dann verzweifelt an ihren Bankberater wenden, dürfte dies dem ETF-Absatz kaum förderlich sein. Und die Erwartung, dass aktiv gemanagte ETFs sich zu formidablen Wachstumstreibern entwickeln, muss sich ebenfalls nicht erfüllen. Die leicht nachvollziehbare Trennung in traditionelle aktive Fonds und passiv gemanagte ETFs verliert an Schärfe. Auch weil sich die Komplexität und – wichtiger noch – die laufenden Kosten aktiver ETFs in die Richtung der klassischen Welt entwickeln dürften. Letztlich dürfte aber die Frage, ob thematische oder aktive ETFs bei Rendite und Risiko langfristig besser abschneiden als konventionelle, breit aufgestellte passive Indexfonds entscheidend sein.

Börsenneulinge lassen den Markt wachsen

Eine Yougov-Studie im Auftrag des US-Vermögenverwalters Blackrock über 14 europäische Länder, darunter Deutschland, sieht insbesondere Erstinvestorinnen und -investoren als Quelle für den Wachstumsschub im europäischen ETF-Markt. Ihre Zahl wird künftig steigen, und sie finden zudem ETFs aufgrund des einfachen Marktzugangs und der geringen Kosten besonders attraktiv. Auch ein Blick auf die relativen Zahlen zeigt, dass noch viel Luft nach oben existiert. Das in ETFs verwaltete Vermögen macht global nur einen Bruchteil des gesamten Finanzmarktes aus. Und in Europa werden nur 4,1 Prozent des Aktienvermögens über ETFs gehalten. Beim festverzinslichen Vermögen sind es gar nur 1,7 Prozent.* Das Ende der Fahnenstange dürfte somit noch lange nicht erreicht sein.

* Quelle: Samara Cohen, Global ETF Market Facts: three things to know from Q1 2023, iShares/BlackRock, 13. April, 2023

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen Sie mehr Expertenwissen zum Thema Geldanlage erhalten?

Als Newsletter-Abonnent sind Sie in der guten Gesellschaft zehntausender Leser, die von uns regelmäßig Tipps zur erfolgreichen Geldanlage erhalten.